안녕하세요 공우 15기 건축학과 박승진입니다. 오늘은 건축학과의 5학년 전공선택 수업에 해당되는 건축기획 수업을 소개드리고자 합니다. 이 글에서는 수업때 배우는 내용을 바탕으로 제가 공부한 내용을 조금 첨가하여 부동산 관련하여 소개드려 보도록 하겠습니다.

[1] 과목에서 배울 수 있는 내용

1.1. 과목의 전반적인 개요

건축학과에는 두가지 전공이 있습니다. 설계, 디자인 쪽을 주로 공부하는 건축학전공이랑 구조, 환경, 시공에 대해 주로 공부하는 건축공학 전공인데요, 건축기획 수업은 건축학전공의 5학년 과정에 속해있는 수업입니다. 건축기획은 크게는 자산운용과 부동산 투자에 대해 배웁니다. 세부적으로는 ① 부동산 산업의 참여자들에 대해 이해하고, ② 자산운용과 대체투자 시장에 대한 이해를 바탕으로 상업용부동산의 투자 및 개발을 배우며, ③ 사업성 분석 및 재무모델을 작성하는 방법을 배웁니다.

1.2. 키워드 별 개념 설명

1.2.1. 건설업의 Stakeholders

이건희 전 삼성회장과 당시 신라호텔의 한 임원 사이에 유명한 일화가 있습니다. 호텔 사업의 본질이 무엇이냐는 질문에 대해 임원은 “서비스업”이라고 했지만, 이 회장이 다시 고민해보라 지시했고, 결국“로케이션업”에 더 알맞다는 결론에 도달하는 내용을 담고 있습니다. 아무리 좋은 서비스를 제공하더라도 접근하기 힘든 위치라면 잘 가지지 않는다는 거죠. 반대로 말하면 호텔사업의 성패는 입점 위치에 따라 결정된다는 것입니다.

이렇게 업의 본질에 대해 고민하고 이에 대한 답(가치)이 제시되면, 해당 가치를 극대화하도록 경영 방향이 결정됩니다. 산업의 본질을 정확히 파악해야 해당 산업 내에서 성행 가능하다는 거죠.

건축사업을 분석하는 데에도 먼저 각 이해관계자들의 업의 본질에 대한 이해가 선행되어야 합니다. 건축사업에서 기관투자자가 다루는 부동산 시장은 크게 두 가지로 나누어지는데, 개발사업을 목적으로하는 PF(Project Financing)시장(A)과 실제 지어진 자산을 바탕으로 진행되는 실물시장(B)이 있습니다. 개발시장의 주요 참여자들은 토지주, 시행사, 시공사, 금융기관, 신탁사 등이 있는 반면, 실물시장의 주요 참여자로는 빌딩 소유자, 금융기관, AMC(REITs, REF), 임대대행사, PM사, FM사 등이 있습니다. 이제 각 이해관계자들이 대략 어떤 역할을 담당하는지 알아봅시다.

[Part 1] (A-1) 토지주 | (B-1) 빌딩 소유자 기존 자산 보유자

사업의 기초자산을 보유한 주체입니다. 토지주의 경우 주로 시행사에 토지를 판매하고, 빌딩 소유자들은 주로 AMC에 자산을 매각하고 해당 매각대금을 수취합니다. 이때 개발시장에서 토지의 인허가 문제가 개입되어 있을 땐 주로 조건부 매각의 형태로 계약하게 됩니다.

[Part 2] (A-2) 대주단 | (B-2) 금융기관/기관투자자 쩐주

(대주단) 프로젝트를 진행하는데 필요한 자금을 공급하는 역할을 담당합니다. 주로 재무적 조언자 및 자산관리 등을 수행하고, 때로는 에스크로 계좌(분양수입금 계좌)의 관리를 맡기도 합니다. 개발금융 프로젝트의 대출의 경우 선순위는 은행, 중순위는 REF, 후순위에 시공사 및 시행사가 들어가는 경우가 많습니다. (자금회수시 선순위, 중순위, 후순위 순으로 자금에 대한 우선권이 있으므로 선순위로 갈수록 안전하다고 볼 수 있고, 후순위로 갈수록 수익률이 높아지게 됩니다.)

많은 금융기관들이 대주단으로 참여하게 됩니다. 은행 (KB국민은행, 우리은행, 신한은행, IBK기업은행 등), 증권사 (한투, KB, NH, 미래에셋, 메리츠 등), 연기금 (국민연금, 사학연금, 군인공제회 등), 생명보험 (삼성생명, 교보생명, 한화생명 등), 손해보험 (삼성화재, 현대해상, 동부화재 등), 저축은행 (OK저축은행, 웰컴저축은행 등), 여전사 (KB캐피탈, 롯데캐피탈 등), 조합 (신협, 수협, 농협 등) 등 정말많은 기관들이 참가하게 됩니다. 주로 PF의 형태로 loan을 주게 되고 각자 목표 수익률에 따라 차입을 해줄 프로젝트를 선정하게 됩니다. 금융권 회사들의 PF대출 잔액은 다음과 같습니다.

(기관투자자)

부동산 투자 전략은 스타일에 따라 Core, Core Plus, Value Add, Opportunistic으로 나눌 수 있습니다. 주로 리스크가 증가할 수록 Return이 늘어나면서도 Volatility가 증가하는 형태가 됩니다. ① Core자산은 신용도가 높은 우량 임차인과 장기 임대차 계약을 통해 완전히 안정화된 자산을 말합니다. 서울의 핵심 권역(도심(CBD), 여의도(YBD), 강남(GBD)))의 우량 오피스 빌딩들이 주로 이 분류에속하며 대표적인 예시로 여의도 Parc1 빌딩이 있습니다. ② Core Plus 자산은 여전히 안정적인 수익을 추구하면서도 비교적 높은 수익율을 추구하는 투자입니다. 임대차 계약이 만기 되어가는 상황에서임대인 구성 변경을 통해 더 높은 수익률을 올릴 기회가 있는 등 기회요인이 있는 자산들을 말합니다. ③ Value-add 자산은 더욱 높은 수익률을 추구하며, 투자금의 40~70%의 차입으로 13~17%의 수익률을 목표로 하며, ④ Opportunistic 자산은 70%이상의 차입으로 20%가 넘는 목표 수익률을 추구합니다. 대체로 차입이 높아질수록 수익을 나눠가지는 자본 비율이 작아지면서 수익률이 높아지게됩니다.

이러한 자산들에 투자하는 투자자에는 개인투자자와 기관투자자가 있습니다. 대체로 개인투자자들은 높은 수익률을 기대하기에 공모를 통해 지분투자를 하게 되고, 기관투자자들(우리나라는 주로 보험사, 연기금, 공제회가 참여)은 요구수익률이나 자금운용 형태에 따라 비율이 변화하지만 주로 대출을 중심으로 지분의 일부를 참여하게 됩니다. 다만 보험사는 보험업법의 영향으로 주로 지분투자의 형태로 투자를 많이 하곤 하고, 요구수익률이 보험사보다 높은 몇몇 연기금과 공제회 또한 요구수익률이 담보대출금리보다 높아서 대출로 참여하지 못하고 지분투자의 형태로 참여하곤 합니다. 이러한 기관투자자들은 주로 Core자산이나 Core Plus 자산에 투자합니다.

[Part 3] (A-3a) 시행사, (A-3b) 시공사 | (B-3) AMC 사업의 주체

(시행사)

토지매입, 인허가 작업 등 해당사업의 주체가 되어 전반적인 위험을 부담하며 시행하는 업체를 말합니다. 주로PF로 재원을 마련한 후, 매입한 토지를 신탁사에 신탁하여 수익권증서와 에스크로 계좌(분양금 계좌)에 대해 1순위 저당권자를 대주로 설정하고 이에 따라 후순위 청구권을 갖지만 잔여재산에 대한 우선권이 있어 분양이 잘 이루어지면 높은 수익을 올릴 기회를 갖게 됩니다. 주요 Player로는 LH, SH나 신영, SK D&D, KT Estate, MDM, 네오벨류, 안강개발 등이 있습니다.

(시공사)

부동산을 건축하는 역할을 주로 담당하며 기본적으로는 부동산 완공에 대한 책임을 가지게 됩니다. 하지만 우리나라에서는 자체사업을 많이 진행하기도 하며 (90년대 이전까지는 시행사 없이 대부분 자체사업의 형태로 진행됨), 시행사의 자금에 대한 일정부분 지급보증을 하게 되는 경우가 많아 여전히 자체사업에 버금가는 신용공여를 하기도 합니다. 주요 Player로는 삼성물산, 현대건설, 대우건설, GS건설, DL이앤씨, 포스코이앤씨, SK에코플랜트. 호반건설, HDC현대산업개발, 태영건설, 금호건설 등이 있습니다.

(AMC – REF, REITs)

부동산 투자를 진행할 때 간접투자기구를 많이 이용합니다. 이유는 이중과세를 피하기 위한 목적인데요, 법인의 형태로 진행한다면 법인 소득에서 먼저 법인세를 제하고, 남은 세후이득을 주주에게 배당하면 주주들은 이에 대한 소득세까지 내게 됩니다. 간접투자기구를 이용하면 법인세 부분이 감면되어 내지 않아도 되기에 많이 이용하게 되는 것이죠. 개발사업에서는 PFV를 주로 이용하게 되고 부동산산업에서는 REF (Real Estate Fund)와 REITs (Real Estate Investment Trust)를 이용합니다. REF는 REF AMC가 운용하며 주로 대출의 형태로 투자하게 되어 투자자들이 개입하지 않는 구조인반면, REITs는 주로 지분의 형태로 투자에 참여하게 되어 이사회 및 주주총회 등 주식회사와 비슷하게 운영됩니다. 상장을 목표로 설립된 법인이라 일정 비율 이상을 주식시장에 상장시켜야 한다는 조건이 있기도 합니다.

[Part 4] (B-4a) 임대대행사, (B-4b) FM사, (B-4c) PM사 관리 기업들

임대 대행, 시설 관리 등 다양한 역할을 수행합니다. 이야기가 길어질 거 같아 자세한 내용은 생략하겠습니다.

1.2.2. 상업용 부동산 투자 Process

투자 분석 및 검토 단계, 매매계약서 작성 단계, 운영 단계, 매각 단계로 진행되며 수업시간에 투자 검토 및 매매계약서 작성의 중요한 단계들을 자세하게 소개합니다. 실무적인 성격이 너무 강해 수업을소개하는 글에 맞지는 않는 것 같아 과감하게 생략하겠습니다. 관련 내용은 참고문헌 첫 번째 책에 자세히 기술되어 있습니다.

1.2.3. Modeling

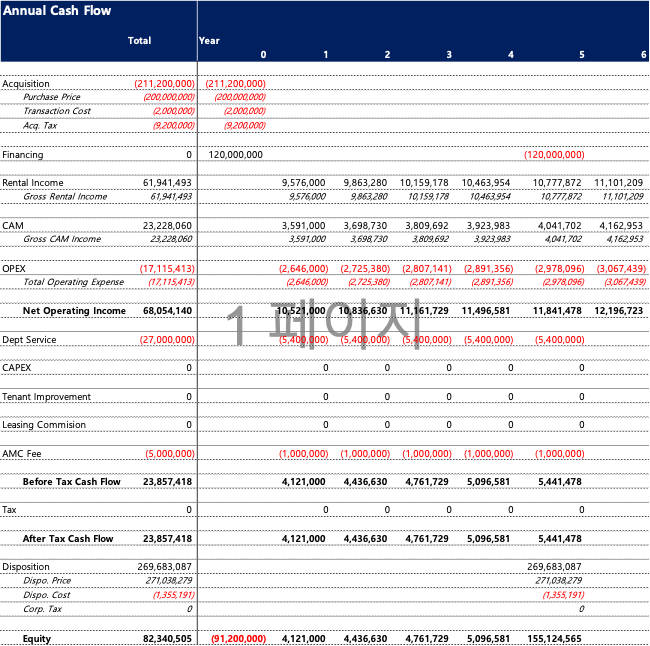

수업의 후반부 대부분은 모델링과 관련된 이야기를 주제로 다룹니다. 아래 그림은 기말고사로 모델링 한 사례인데요, 해당 사례를 바탕으로 주요 내용들을 설명해 보도록 하겠습니다.

다음과 같이 조건이 주어졌다고 합시다. (세부 수치들은 지웠습니다)

| Asset Info Asset Type : Mixed Use

Location : Seoul Rent Roll : Rent XX, GLA XX (Retail, Floor XX) | Rent XX, GLA XX (Office, Floor XX) Annual Rent Increase : XX% CAM : XX KRW/py Minimum Vacancy : XX% OPEX : XX Financing Assumptions LTV : XX% Benchmark Interest Rate : XX% p.a. Spread Above Benchmark : XX% Acquisition / Disposition Assumptions Purchase : Asset-level Purchase Price : KRW XX Acquisition Tax : XX% Transaction Costs : XX% Holding Period : X years Exit Cap Rate : XX% Disposition Cost : XX% of the disposition price Fund Management Assumptions Asset Management Fee : XX% on gross asset value |

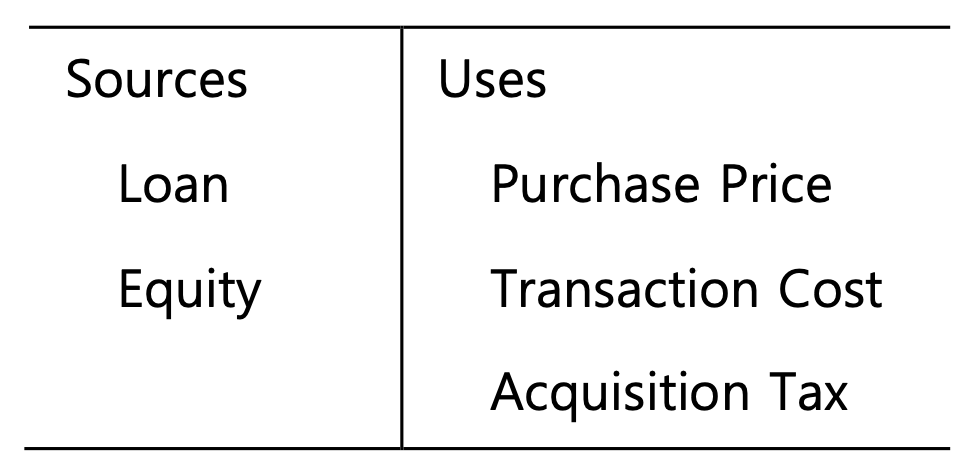

먼저 투자 대상 부동산을 구입합니다. 취득 가격은 Purchase Price가 될 것이고, 추가적으로 취득세(Acquisition Tax), 거래수수료(Transaction Costs)가 투입됩니다. 이 셋을 모두 더한게 전체 필요한 재원이 되겠죠. 이때 재원은 일부는 부채로, 일부는 자기자본으로 조달해야 합니다. 이때 LTV(Loan-to-Value) = Loan / Value 에서 취득가격 * LTV로 조달한 부채를 계산할 수 있습니다. 나머지 금액은 Equity로 투입하게 됩니다. 이를 바탕으로 다음과 같은 S&U Table을 작성하면 양쪽이 같아지는 결과가 나오게 됩니다.

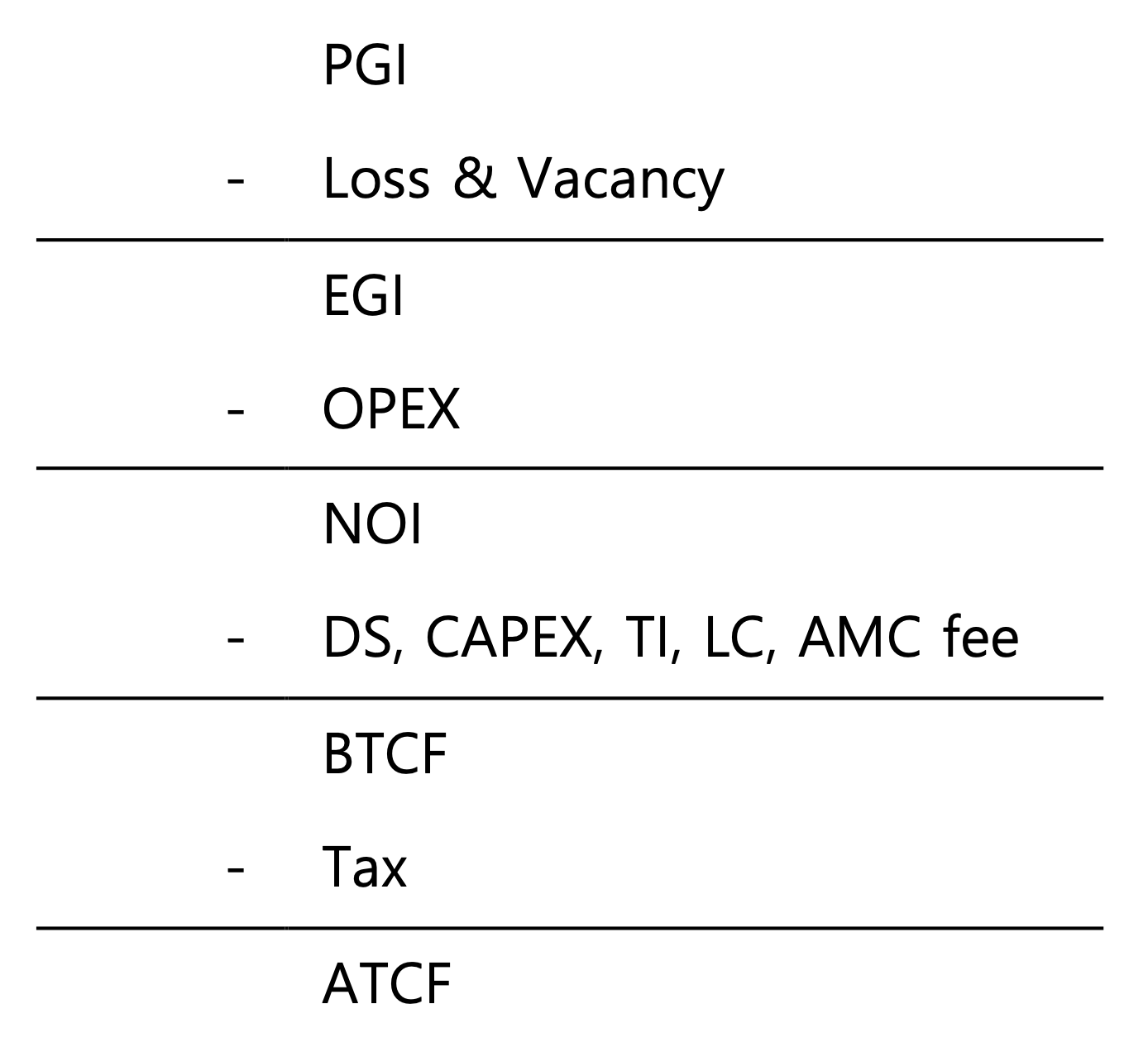

이렇게 구입한 부동산을 운용하면 임대료와 관리비를 받게 됩니다. 공실률이 0%일 때 얻을 수 있는 PGI(가능조소득, Potential Gross Income)라 하는데, 이 보증금(Deposit)과 그 운용이익, 이에다임대료(Rent), 관리비(CAM, Common Area Maintence)를 더한 값에 전체 면적(GFA, Gross Floor Area)을 곱해 구할 수 있습니다(PGI = GFA * ( Deposit*(1+profit rate)) + (Rent+CAM)*12)). 이 PGI에서 Loss & Vacancy를 빼면 EGI (유효조소득, Effective Gross Income, 실제 임대가 된 공간에서의 소득)가 되고, 이때 Loss & Vacancy는 시장평균을 이용하거나 현재 공실률을 이용하곤 합니다. 이 케이스에서는 Minimum Vacancy값을 사용하도록 합시다.

부동산을 운영하면서 직접적으로 사용되는 경비를 OPEX(Operating Expenses)라 합니다. 앞에서 소개했던 FM Company들을 통해 청소, 보안, 주차 관련 인력들의 인건비가 소요될 것이고, 수광비, 자산에 대한 재산세, 보험료 등이 소요됩니다. 보통 이 OPEX는 CAM의 몇 프로의 방식으로 계산하곤 합니다.

이제 유효조소득(EGI)에서 영업경비(OPEX)를 빼주면 순영업이익(NOI)가 나오게 됩니다. 부동산으로부터 벌어들이는 돈과 이에 투자한 비용과의 비율을 따져 봄으로써 내 투자 수익률이 얼마나 되는 지 간접적으로 가늠해 보기 위해 자본환원률(Capitalization Rate, Cap Rate)를 이용하는데, 이때 Cap Rate를 NOI/매입가격 으로 계산하기 때문에 이 NOI를 구하는게 중요합니다. 원하는 Cap Rate가 있을 때, 매입가격을 NOI/Cap Rate로 계산할 수 있으니까요. 또 이자를 분기별로 내기 때문에 NOI가 이자를 커버할 수 있는지, DSCR(Dept Service Coverage Ratio)를 NOI/DS를 통해 계산합니다.

이 NOI에서 이자비용(Dept Service, DS), 자본적 지출(Capital Expense, CAPEX), 시설물 설치 (Tenant Improvement, TI), 임대대행수수료 (Leasing Commission, LC), 간접투자기구 비용 (AMC Fee)등을 빼면 세전현금흐름 (Before Tax Cash Flow, BTCF)가 됩니다. 여기서 CAPEX는 재무제표상 자본으로 인식되는 자산의 가치가 상승하거나 내용연수가 증가하는 지출을 이야기하며, 건물의 증축, 엘리베이터 설치 등이 있습니다. 예를 들어 마모된 자산의 원상복구를 위해 지출된 비용은 자본에 영향이 없기에 CAPEX에 포함되지 않습니다. 보통 임대차 계약 연장을 위해 X개월은 무료로 해줄게~ 이런 딜을 하곤 하는데요, 이 비용은 TI로 계산합니다.

이제 BTCF에서 AMC에게 발생하는 세금(법인세)를 제하면 (간접투자기구를 이용하면 이 값이 0이 됩니다), 마침내 ATCF(After Tax Cash Flow)가 나옵니다.

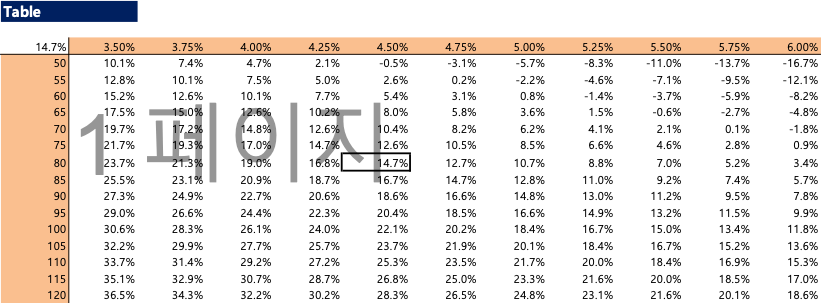

마지막으로 이 자산을 팔아야겠죠. 이때 판매하길 원하는 Cap Rate를 정해야 하는데, 위의 표와 같이 Cap Rate와 Rent를 변화시킬 때 IRR(내부수익률, 뒤에 더 자세히 설명)이 어떻게 변화하는지 Sensitivity Analysis를 합니다. 대충 요구하는 수익률과 상황에 따라 Rent와 Cap rate가 결정되어 내부수익률이 나왔겠죠. 처분 시점 익년도 NOI에 이렇게 정한 Cap Rate를 나눠주면 자산의 처분 가격이 될겁니다. 여기서 처분비용과 법인세를 빼주면 순처분금액이 됩니다.

지금까지의 과정을 모두 정리해서 합하면 우리가 흔히 말하는 Cash Flow sheet가 됩니다.

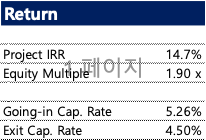

이렇게 나온 Cash Flow로 내부수익률(IRR, Internal Rate of Return)을 계산하게 됩니다. IRR은 현금흐름의 현재가치를 0으로 만드는 수익률을 말하는데, 기업의 자본비용(WACC)이나 요구수익률 (Required Rate of Return)보다 IRR이 커야 투자를 하겠죠. Equity Multiple은 투입한 자본 대비 투자 이익으로, (Total Profit + Equity) / Equity 로 계산할 수 있습니다. Going-in cap rate는 첫해년도 NOI를 구입가격으로 나눠 구할 수 있습니다.

[2] 선배의 조언

(수강 순서) 본 과목은 건축학과 건축학전공의 5학년 과목이지만, 별다른 배경지식 없이도 수업을 따라가는데 큰 지장이 없습니다. 대부분 4,5학년때 이 수업을 수강하지만 저는 3학년 1학기에 수업을 수강했는데요, 다른 수강생들에 비해 관련 지식이 크게 부족하다는 느낌은 없었습니다. 다만 대체로 재무 관련 내용들을 다루기에 경영학과의 회계원리나 재무관리 수업을 수강한 후 이 수업을 수강하면 큰 도움이 될 거라 생각합니다. 또 2학년 건설시공 수업에서 배우는 건축공사의 흐름과 발주유형 등과 연결 지어 이해하면 좋은 것 같습니다. 건축이라는 산업 자체에 대한 큰 그림을 배울 수 있기 때문에 개인적으로는 빠른 시기에 수강하는 걸 추천하지만, 고학년과 같이 듣는데 부담을 느끼거나 조금 더 단계적으로 공부하고 싶으신 분들에게는 지금까지 배웠던걸 정리하는 느낌으로 수업을 수강하셔도 좋을 것 같습니다. 건축공학 전공자들에게도 동일합니다.

(수강 관련) 상세하게 설명되어 있는 Main PPT나 교재가 명확하게는 없고 참고자료가 많아 수업을 잘 듣는 게 중요합니다.

(후속 공부) 부동산 관련하여 더 심화된 내용을 배울 수 있는 강의는 아직 없는 것 같습니다. 다만 금융권에서 PF 및 대체투자를 주로 취급하기에 관련 직종 취업을 목적으로 학회를 하거나, 투자자산운용사 라이센스를 취득하는 등의 방식으로 개인 차원에서 후속 공부를 이어 나가곤 합니다.

[3] 진로 선택에 도움되는 점 및 맺음말

건축, 건설, 부동산업에 굉장히 많은 참여자들과 다양한 분야가 있기에 건축학과 학생들이 학과에서 배우는 내용들은 전체에서 작은 portion을 차지하게 됩니다. 졸업 후에 선배님들이 설계사무소, 건설회사, 금융권, 정책, 학문 등 다양한 분야에서 다양한 역할을 수행함에도 불구하고 잘 알지 못하게 되는데, 업의 이해 프로젝트에서 산업을 공부하면서 다양한 분야를 배울 수 있게 됩니다. 그 과정에서 자신이 어떤 분야에서 일하고 싶은지 고민하며 진로를 고민할 수 있게 되고 실제로 이 수업을 수강하며 진로를 변경하는 경우도 목격하였습니다.

또한, 증권사에서 PF관련 업무를 수행하거나 건설사 투자 및 운용팀, 시행사 개발팀 등 졸업 후 개발 및 대체투자에 대한 이해가 필요한 경우가 많은데, 해당 강의에서 실무의 기초를 배울 수 있다는 점도 큰 장점으로 다가옵니다.

건축학에서 5년, 또는 건축공학에서 4년의 과정을 배우며 건물의 디자인을 설계하고, 건물의 구조를 계산하고, 건축 환경을 연구하고, 시공 프로세스를 배우지만, 정작 실제 시장에서 어떤 이해관계자들이 존재하며 어떤 업을 하는지, 이런 건물을 짓기 위한 파이낸싱은 어떻게 하는지 배우지 않습니다. 이 수업을 수강하며 건축 산업에서 본인이 어떤 위치에서 어떤 역할을 하고 싶은지 생각해보고, 업의 흐름을 이해해 진로 선택에 큰 도움을 받아 가시길 바랍니다.

참고문헌 및 자료출처

(참고문헌)

최인천, 기관투자자만 아는 부동산 투자 운영 매뉴얼, 매일경제신문사 (2014).

금융투자교육원, 투자자산운용사 2, 금융투자협회 (2024).

(자료출처)

[그림2] 금융감독원 자료 재구성

[그래프3] https://www.crowdstreet.com/resources/investment-fundamentals/what-is-opportunistic-investing

'전공백서 > 건축학과' 카테고리의 다른 글

| 건축학과: 건축공학시스템설계 (0) | 2025.01.05 |

|---|---|

| 건축학과: 건설관리 (0) | 2024.06.24 |

| 건축학과 : 건축구조해석 (2) | 2023.11.29 |

| 건축학과: 건축환경시스템 (1) | 2023.03.19 |

| 건축학과: 기초스튜디오 (1) | 2022.06.24 |

댓글